2015年1月

自賠責保険料が2年連続で『据え置き』になります。

先日、金融庁の自賠責保険審議会において自賠責保険の保険料が2年連続で据え置きとなったという報道がありました。

毎年、この時期になると自賠責保険についての改定が話題になることがあります。特に自動車を営業で何台も使っている方や車検を取り扱っている自動車整備業の方から話題が出ます。

だいたいこの時期に改定が入り4月に施行という流れが一般的ですが、過去に6月に施行ということもあったようです。

ここではちょっとした豆知識的なことをまとめたブログを書いていこうと思います。

※補償内容や保険料等については日本損害保険協会の自賠責保険のサイトをご覧下さい。

自賠責保険の保険料は本土と沖縄では違う

『強制保険』と俗に言われる自賠責保険、こちらについては保険料は車種が一緒であれは自動車メーカーや自動車名が違っても保険料は同一です。

ですが本土と沖縄本島・離島、それ以外の離島で保険料が違います。本土が一番高く、沖縄や離島は安い保険料設定になっております。実際走っている車両の数や事故の可能性を見ているものと思われますが、車種によっては保険料の差が2倍近くあります。

だったら沖縄の料率で自賠責保険契約をしそのまま本土で乗れば得をするのかというと、得にはなりません・・・というか万が一その状態で事故に遭った場合は虚偽契約になるため補償されない恐れが非常に高いです。

引越しが離島になった場合で自動車も離島へ持っていく場合は、自賠責保険の変更手続きも手続きもお忘れなく。

自賠責保険は保険会社の利益にならない

自賠責保険は、被害者の救済を目的とした社会保障的な性格を有する保険であるため、保険料に利潤は含まれておらず、保険会社の利益は発生しません。

任意保険が民間保険会社の商品を契約する形となるので、保険会社も利益が入ってくるのでは?とお思いの方もいらっしゃるかと思います。実際保険契約の時もお客様から言われることがありますが、実は利益は入ってきません。

同じように保険でも保険会社の利益にならない保険は、住宅に掛ける火災保険の地震保険の部分も同じく保険会社の利益にはなりません。地震保険は必要経費を除いた額とその運用益のすべてを、責任準備金として積み立てられされます。

仮渡金の制度があります

賠償額の確定までに時間がかかるような場合、被害者は、治療費や葬儀費など当面の出費にあてるため、加害者の加入している保険会社に保険金の前払いを請求することができます。

(詳しくはブログ上記の自賠責保険のサイトからご確認下さい。)

自賠責保険料は今回2年連続で据え置きとなりましたが、今後の車両利用状況・事故状況等によっては来年度以降改定があるかもしれません。

改定が出てくるようであればブログにて今後もご紹介できればと思います。

使用者に求められる責任(ハラスメントについて)

先日、某企業に勤務していた女性に対し、指導役の男性からセクハラを受け退職に追い込まれたということで裁判となり、1300万円で和解が成立したという報道が出ました。

訴状によると、2008年3月、指導のために店に来た店舗の店長から「数字を達成できなかったら彼女になるか、転勤だ」と言われたり、キスを迫られたりして精神的に不安定になり、休職したと主張。10年1月に心的外傷後ストレス障害の心的外傷後ストレス障害(PTSD)と診断され、11年9月に退職したと訴えていたとのことでした。

結果的にこの店長も解決金の半額を支払う等の内容も盛り込まれたもようですが、会社側にも責任を問われ和解金を支払うことになったようです。

使用者に求められる責任については、たとえ1人の従業員が犯したものでも、法律により使用者も罰せられる可能性が非常に高いです。ここブログでは、使用者が賠償責任を負ってしまう場合について書いていこうと思います。

民法715条 使用者賠償責任について

今回、上記のケースは使用者賠償責任に問われたケースだと考えられます。使用者賠償責任を簡単に言いますと、A会社のB社員が不法行為を行い、第三者Cが損害を受けた場合、加害者となったB社員だけではなく使用者であるA業者もCに対して損害賠償責任を負うということです。つまりはA業者も連帯責任ということです。

使用者であるA会社の監督が行き届いていないということが理由ではありますが、それは職務外であってもそれが職務の範囲内と認められてしまうと、職務外でもお使用者賠償の対象とされてしまいます。例えば社内の新年会や懇親会等の飲み会の席でのセクハラやパワハラ行為も、職務範囲内と認められてしまえば使用者賠償の対象です。それほどまでに監督の範囲は意外なところまで広範囲といえます。

実際に不法行為をした従業員への求償権は場合によってはできますが、被害者の方が一般的に訴訟を起こすのは加害者の従業員と会社を訴えるといったことがほとんどですので、会社が賠償責任を免れるということは難しいと思いますし仮に会社が訴えられて『会社側には落ち度がなかった』という無過失責任を言ってもそれを認められることはほぼ皆無に等しいようですので、結果的には使用者側も賠償責任を負うことになります。

対策としては?

ハラスメントという意味を調べると『嫌がらせ・いじめ』という言葉が出てきます。人が嫌がる行為はやめましょうということではありますが、人それぞれ『人の言動』はとらえ方が違います。自分が受けてハラスメントな言動だと思ったら直接『NO!』と言えればいいですが、それが直属の上司であった場合は言いにくいかと思います。

- 同僚等、信頼できる方に相談してみる

- 人事部等、会社の窓口に相談してみる

というのが解決の糸口になるかと思いますが、ハラスメント行為を起こさない環境づくり、もし起きてしまった場合に相談できる環境づくりを会社側がしないといけません。優秀な人材がハラスメント行為により従業員が転職してしまったり、思い悩んで精神疾患になり、結果従業員が慰謝料を会社側へ請求されたりといったケースを起こさないためにも、業務遂行上の行為によるケガを見るだけでなくメンタル面も見ていかないといけません。

会社を経営するためには事業の向上も考えつつ、様々なリスク対策も考えないといけません。時代とともにそのリスクの考え方も様々で、ハラスメントの考え方についてはここ数十年前から出てきたことで、昭和の時代ではそこまではあまり考えられなかったことだと思います。長期経営している経営者様、優秀な人材の流出を抑えるためにもハラスメント対策、考えてみませんか?

【お知らせ】

使用者賠償に対しての保険も提案可能です。補償内容等について詳しくはお問い合わせフォームからご連絡下さい。

変更になってます!高額療養費制度

新年を迎え、早くももう一月が経とうとしております。時の経つのは早いものです。

今年に入りいろいろと改定がありますが、保険に関わることでも何個か改定がございます。前にも触れました相続税のこともそうですが、今回触れてみようと思うのが、『高額療養費』です。

高額療養費の制度は内容を知っておけば、もし入院をして高額な費用を支払うことになっても、手続きさえ踏めば結果的に自費を抑えることができる制度です。

生命保険で医療関係の話をする時にこの制度の話をまずさせていただいてます。公的医療保険を支払っているこの制度の話をしておくことで、民間の医療保険に加入しなくとも現在支払っている健康保険を支払っている方はこのような制度を受けられるということを認識してもらってます。

そして支払の対象外の部分もお伝えしております。そのことを知ってもらうことによって民間の医療保険の必要性をお伝えしております。

そしてその制度が今年の1月1日より変更になったのをご存知でしょうか?簡単に言ってしまうと所得に応じて区分けされている枠が少し増えたといったどのあたりが変わったのかをまとめてみようと思います。

実際にどこがどう変わったのかと言いますと、70歳未満の方の所得の区分けが3つ→5つへ変更されました。

【2014年12月31日まで】

70歳未満の方

| 所得区分 |

1か月の負担の上限額 |

|

上位所得者(月収53万円以上の方) |

150,000円+(医療費-500,000円)×1% |

|

一般 |

80,100円+(医療費-267,000円)×1% |

|

低所得者(住民税非課税の方) |

35,400円 |

【2015年1月1日より】

70歳未満の方

| 所得区分 | 1か月の負担の上限額 |

|

年収約1,160万円以上の方 |

252,600+(医療費-842,000円)×1% |

|

年収約770万円~1160万円の方 |

167,400+(医療費-842,000円)×1% |

|

年収約370万円~770万円の方 |

80,100+(医療費-267,000円)×1% |

|

年収約370万円~770万円の方 |

57,600円 |

|

住民税非課税の方 |

35,400円 |

例:サラリーマンの方で標準報酬月額が50万円の方の場合で医療費が1ヶ月で100万円(10割負担をしたと仮定)かかった場合の自己負担額

80,100+(1,000,000-267,000)×1%=87,430 となり、100万円の自己負担額がご自身がご加入している公的医療保険の窓口へ申請をすることで87,430円の実質自己負担額で済ませることが可能となります。

ちなみに窓口負担で3割の自己負担をした場合は医療費は30万円となるため、実際の高額療養費の支給額は300,000-87,430=212,570 の支給となります。

実際、筆者個人も高額療養費制度を利用した方から話を伺うと、だいたい自己負担額は9万円前後で済んだという話を耳にします。この式にあてはめてみれは自ずとそのくらいの自己負担額になるのはお分かりいただけると思います。

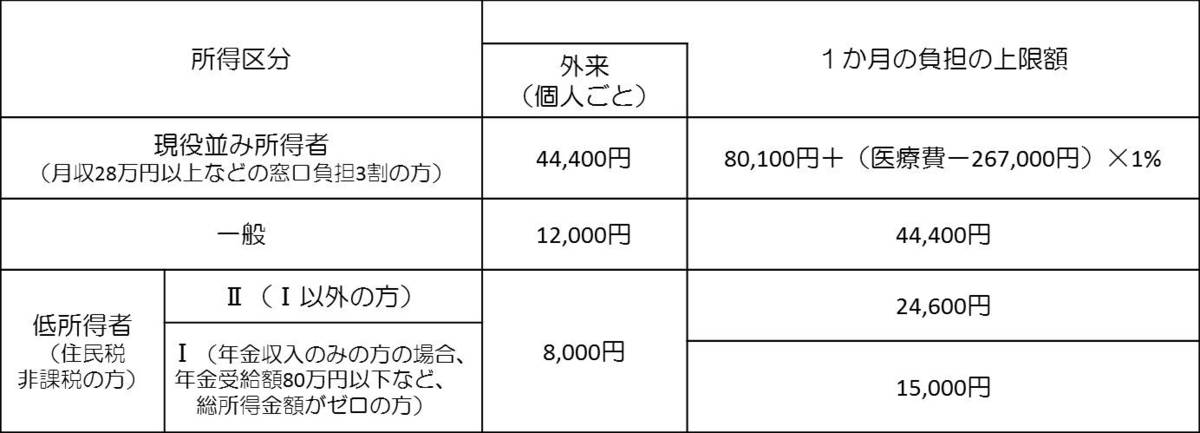

70歳以上の方はこちら

ただし、医療費には対象外のものがございます。代表的な例としては・・・

- 差額ベッド代

- 日用品代

- 入院時の食事代

- 保険適用外の診療や先進医療の自己負担分

です。ですので、なんでもかんでも高額療養費制度が使えるというわけではございません。このあたりの金銭面の負担を気にされているようであれば、民間の医療保険に加入することも視野に入れるとよろしいかと思います。

その他、直近の12か月間に、既に3回以上高額療養費の支給を受けている場合(多数回該当の場合)には、その月の負担の上限額がさらに引き下がったり、世帯合算の制度もございます。詳しくはこちらの厚生労働省のサイトをご覧下さい。

高額になってしまった医療費、まずは公的制度で抑えることができることをを知ることが、万が一その事態になってしまった時にかなりの助けになると思います。

そして逆に対象にならない部分もあるので、その部分をどうするかも併せて考える必要があります。

少しでも負担を軽くして、安心できる治療を受けられるよう高額療養費制度のことを知っておいてください。

雪災害の保険について

季節はまだまだ冬ですが、そろそろ暦の上では春を迎える時期までやってきました。

しかしながらまだまだ寒い日が続きます。体調は崩されてはいないでしょうか?

そして関東にお住いの方は、去年の2月に大雪が降って大変だった経験をしたかと思います。自分もその大雪のせいで営業活動にかなりの影響が出たのを思い出します。

そこで今回は、大雪が降って被害に遭った場合の保険の役割をご紹介致します。

(事故のケースや保険の契約内容によっては補償を受けられる場合が異なりますのでご参考程度にご覧いただき、実際被害に遭った場合はご契約されている保険会社もしくは保険代理店までご相談下さい。)

雪でもし建物が押しつぶされてしまったら

昨年2月に降った大雪ですが、関東圏で観測史上過去最高を記録したところもあるようで、群馬:前橋では73cmの積雪と過去最高を記録をしたとのことです。

聞いた話ですが、戸建てにお住いの方で玄関を開けようとしたら雪に埋もれていて開かずに、外へ出られない状況が1・2日続いたという地域もあったようです。

もし建物が雪の重みによって崩壊してしまったら、雪に対しての補償が火災保険にありますのでそこから補償される形となります。

一見すると火災保険という文字を見る限り「火災でしかでないのでは?」と思いがちですが、火災保険はそのような雪に対しての補償も対象です。

ただし契約内容によっては免責金額(保険金を受け取る際にその分を減額されてしまう金額)や損害額が上限に達しないと出ない場合の火災保険契約をしている場合がありますので、詳しくはご契約の保険証券をご覧いただけたらと思います。

雪の重みでカーポートが壊れ、自動車も壊れてしまったら

前回の大雪で一番お問い合わせを受けた内容でした。雨対策用で作られたと思われるカーポートが雪の重みに耐えきれずカーポートが壊れてしまっという事案が多発しました。カーポートが壊れてしまった結果、その下に置いてあった自動車が壊れてしまったといった形で連鎖してしまったといった形となってしまいました。

もしそうなってしまった場合の補償範囲ですが、このように分かれます。

【カーポートの損害】 火災保険の雪に対しての補償(雪災リスク)

【自動車の損害】 自動車保険の車両保険の『偶然の事故でのモノの落下・飛来』

注意:カーポートの設置場所(火災保険)によって、契約内容しだいでは補償の有無が分かれるようです。詳しくはご契約をしている保険会社にお問い合わせ下さい。

自動車保険は車両保険を付けると割高感があり補償を外される方もいらっしゃいますが、このような内容でも車両保険の補償を受けられることも可能です。

また、雪によるスリップでの単独事故も、単独事故を見る補償(ガードレールに激突や車庫入れ失敗等による自動車の損傷)を付ければ補償対象ですので、ぜひ次回の保険更新の時にでも車両保険のご検討もしてみてはいかがでしょうか?

季節は春に向かいつつありますが、昨年のように大雪が舞う可能性もあるかもしれません。

雪対策は様々なところで必要ですが、ぜひ保険の契約内容確認も併せて『雪対策』をしてみてください。

【火災・地震】あれから20年・・・阪神淡路大震災

阪神淡路大震災から本日で丸20年が経過します。

成人式を迎える人たちを報道していたテレビを観ていたのですが、これから成人になる人はその阪神淡路大震災の経験していない人たちが大人になっていくとのことで、その震災のこともどんどん昔のことのように思われてしまうため、風化させないよう語り継がなければならないという報道を観ました。

あれから東日本大震災や昨年あった長野県北部での震度6の地震のように大きな地震がありました。その都度地震に対しての不安は持つものの、時間とともにどんどん忘れてしまい記憶が無くなってしまいがちです。自分も乏しい記憶力ですので全部は覚えられません。

今回は、阪神淡路の大震災がどのようなものだったかを書いていこうと思います。

死者の4分の3は『家屋倒壊による圧死』

総務省消防庁の統計によると、死者は約6,500人弱(関連死者数約900人を含む)いたそうですが、そのうちの4分の3、約77%が家屋等の倒壊による『窒息・圧死』だったのだそうです。発生時間がその日の朝5時46分と記録されていることから、起床前の方も多かったのかもしれません。

他には約1割の方が『焼死』とのことでした。地震発生時は朝食を作るタイミングでもあったので、そのことも関連しているのではという見解もあるようです。

そして焼死された方の中には、停電後の復旧したとたんに倒壊した建物から火が出たとのことです。その時点でガス会社の対応が出来ておらず、あちこちでガスが吹き出していて、この残留ガスに倒壊した建物の電化製品からショートした火花で引火したものではないかと思われる火事が発生したとのことです。

早くに助けるほど高い生存率

当たりまえなのかもしれませんが早く助けるほど生存の確立は高かったようです。

被災当日の1月17日は、救出者の4人に3人は生存していたが、翌18日では、救出者のうち生存していた人は4人に1人しかいなかったそうです。

そして早く助けられたのにも関わらず、人手や機材が不足をしていて助けられなかった方もたくさんいらっしゃったということでした。震災も自然災害ですので大震災級の震度ですとその被害も一度にしかも広範囲になります。救助された方のなかには消防隊等の救助隊の他に、近隣住民の助けにより救助された方もいらっしゃったとのことです。

そして助けられても交通が大混雑をしており、救急車や消防車等の緊急車両の到着が遅れてしまったとのことで復旧や救助活動に遅れが生じてしまい命を落としてしまったケースもあったようです。

このように、助けられてもその後の交通規制や救助機材の確保をどのようにしていくか、そして救助された方への食糧等を渡すことのできる備蓄の確保についても考えなければならなかった震災とのことでした。

情報を活用する(電話の輻輳(ふくそう)に備えて)

阪神地区では、285,000回線という大量の電話回線が不通になった。地震など大災害発生時は、安否確認、見舞、問合せなどの電話が爆発的に増加し、電話がつながり難い状況(電話ふくそう)が1日~数日間続き、阪神・淡路大震災では、電話ふくそうが5日間続いた。

現在、NTT災害用伝言ダイヤル『171』がありますが、そのサービスが開始されたのは平成10年3月31日で阪神淡路大震災の後にできたサービスなので、このサービスは利用できませんでした。

そして地震が発生した17日には、通常のピーク時の50倍の電話が被災地に向け殺到したとのことです。

日本電信電話(NTT)は通話制限を行うことで警察や消防など人命救助のための通信を確保はしましたが、結果これも回線渋滞の一因となってしまったとのこと。

その中で、公衆電話(赤電話を除く)は緊急性が高いとの考えから、規制の対象外となり、比較的通話が可能だった。(ただし、停電の中ではテレフォンカードは使用できず、またコインがすぐに満杯になるなどの問題が生じた。)

今では携帯電話やスマートフォンが普及されているのであまり利用が無くなった公衆電話もその当時は大事な連絡手段のひとつでしたので重宝されました。今の世の中ではたぶんこの事態にはなりにくいのかと思います。

震災の影響で連絡が途絶えてしまった場合、災害用伝言ダイヤル171は覚えておくと安否確認が取れやすくなるかと思います。覚えておくことをお勧めします。

自分も東日本大震災は東京で体験をしましたが震源地からかなり離れたところでも交通や通信に多大なる影響を与えました。

この教訓は自分の下の世代にも語り継がなければといけないものだと思っております。それは保険でも地震による災害で出る『地震保険』をやっているというのもありますが、やはり知っている人が震災等の自然災害で不幸にも亡くなってほしくはないし路頭に迷っている姿は見たくない一心で語らなければいけないのだと思います。

少しでも震災被害を抑えられる情報提供はこれからもブログを通してお伝えできればと思います。

※今回ブログを書く資料として使いました。体験談を交えて書かれていますのでリアリティーのあるサイトです。一度ご覧下さい。

相続税対策について

前回のブログで相続税の改定について書きました。単純にいうと今年の1月1日より相続税の控除枠が減るため、相続税を支払う対象者が増えるということです。

今回はその相続税を少しでも抑える優遇税制について書こうと思います。

さまざまな対策方法がありますが、代表的な制度をご紹介致します。

(2015年1月現在)

配偶者の税額軽減制度

遺された配偶者の生活を保障するために、相続税を大幅に軽減する制度です。

具体的には配偶者が遺産のうち法定相続分配偶者が取得した財産が法定相続分又は1億6000万円のいずれか大きい金額以下の場合には、配偶者には相続税がかかりません。

(2次相続には使えません。配偶者の税学区軽減制度を利用して一時的に軽減させることはできますが、その配偶者が亡くなった時に遺された子に対して多く相続税が発生する可能性があります。)

小規模宅地の評価額の特例

亡くなった人が事業用や居住用に使っていた宅地を相続したとき、相続税の計算において、その宅地の評価を減額する制度です。今年の1月1日より、330㎡までの居住用宅地は80%まで減額されます。

※上の2つの制度は遺産分割が終わっていることが条件となっています。

相続時精算課税制度

贈与税と相続税を一体化させたような制度で、税務署に申告することによって、子に2,500万円まで無税で贈与できますが、相続時にはその贈与額を相続財産に加えて計算することになります。

他にも生前贈与として贈与税 年110万円の基礎控除枠を利用した方法やお孫さんへ教育資金を1500万円まで提供することによって無税にできる方法もあり、段階を踏んで手続きを行えばかなりの相続税対策にもなります。

保険での相続税対策は?

保険の場合ですが、生命保険で死亡保険金を受け取った場合は基本税金がかかります。

死亡保険金の課税関係の表(Aの方が被保険者で、その方が死亡した場合)

| 保険料の負担者 | 被保険者 | 保険金受取人 | 税金の種類 |

|---|---|---|---|

| B | A | B | 所得税 |

| A | A | B | 相続税 |

| B | A | C | 贈与税 |

と、なりますが、相続税については法定相続人に人数によって控除が適用になります。

計算式は以下の通りとなります。

500万円×法定相続人

もし夫が亡くなって妻と子供2人の計3人の場合、500万円×3人=1500万円が控除枠として使えます。被保険者の方が死亡すると銀行の口座が凍結して容易に預金を引き出せなくなりますので、保険契約というやりかたで保険金受取人を設定すれば保険金を受け取れますので、緊急的に資金が必要になった場合や、亡くなった方の口座で生活費を支払っていた場合には一時金として取得が可能ですので多少不安も和らげることもできるかと思います。

相続は労力と時間を費やします。全員一致すればいいですが、1人でも反対者がいるとそれだけで手続きが進まないこともあります。少しでも円滑に相続を進めるため、生前に自分の意思を書き記す『エンディングノート』という方法も取られている方もいらっしゃいます。

あまり『死』ということをイメージするといいイメージはないですが、遺された方のことを考えてチョットだけ自分の死後、どのようにしてもらいたいかを考えてみてはいかがでしょうか。

あなたも今年から対象者かも?相続税が今年から変わります。

相続税が今年から変更になったのはご存知でしょうか?

相続税って現金や財産を多く持っている人が対象というイメージがあるかと思います。

2015年1月1日より相続税が変わります。

では具体的にどう変わり、どう影響を及ぼすか・・・

そのあたりを書いていこうと思います。

(長くなるのでテーマごとに分けて書いていこうと思います。)

相続税の控除額が減少する

一番のキモとなっている部分かと思います。控除の額が減るというは、実際相続税の対象になっている額から引く金額が少なくなるということです。

実際どのくらい減るかというと・・・

平成26年12月31日まで、「5,000万円+1,000万円×法定相続人の数」

平成27年1月1日以降、「3,000万円+600万円×法定相続人の数」

です。控除金額はこのように変更になります。

例:法定相続人が3人いた場合(法定相続人が全員子供の設定)

平成26年12月31日まで 5,000万円+1,000万円×3人=8000万円

平成27年1月1日以降 3,000万円+600万円×3人=4800万円

となります。控除額が例の場合ですと3200万円の控除額の減少されます。単純にいうと例の場合でいくと、今までは8000万円の資産を持っていても課税対象にはならなかったのに対し、今年から8000万円持っていると課税対象が3200万円発生するという計算になります。

実際いくら相続税を納めるの?

実際配偶者がいる場合等条件により異なりますが、控除額で引けなかった金額から税率とさらに引ける控除額で算出されます。この部分も改定となっております。

1人当たりの実際の課税分は以下の表をもとに計算されます。

【平成26年12月31日までの場合】相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 3億円以下 | 40% | 1,700万円 |

| 3億円超 | 50% | 4,700万円 |

それがこうなりました。

【平成27年1月1日以後の場合】相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

資産が多ければ多いほど、控除も増えるところもあるけれど税率も上がるところがあるということです。

ちなみに上の例で3200万円分の課税となった場合、1人当たり1月1日から以下の通りとなります。

3200万円÷3≒1066万円

1066万円×15%-50万円≒109万円

今までゼロだった相続税が約110万円かかる計算となりました。かなりザックリとした計算ではございますが、控除額が違うとこれだけ違うといった計算となります。

これを見て『自分は関係ないし・・・』と思う人もいるかもしれません。実際関係ない人もいるのは確かではあります。しかしながら東京の例ですと今までだと4%の確率でこの相続税の課税対象者となっていた方が10%以上の人が納税者となる可能性があるということを言っている専門家の方もいらっしゃいます。

改正されて自分が納税者となってしまう前に、様々な対策を打つ必要があるのではないでしょうか。

次回のブログはその点を書いていこうと思います。

.png)